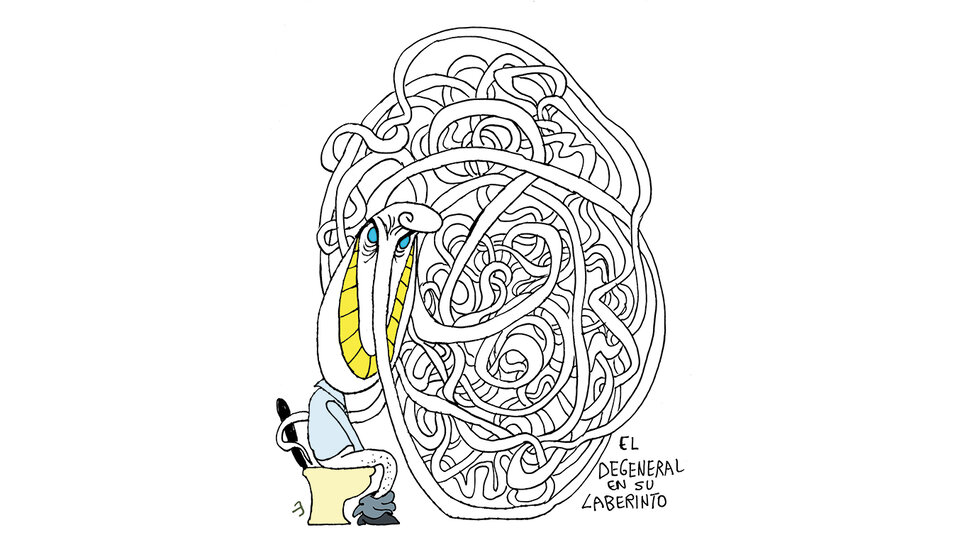

Los indicadores de solvencia se han deteriorado en forma acelerada. El ajuste fiscal pactado con el FMI acerca aún más el default. La excusa de la competitividad electoral de CFK para ocultar el fiasco de otro ciclo político neoliberal.

Por Alfredo Zaiat

Los intereses de la deuda representaron el 15,65 por ciento del total de los recursos tributarios del Tesoro en los primeros tres meses de este año. En el mismo período de 2016 sumaban 7,60 por ciento. Desde el inicio del gobierno de Cambiemos, la proyección de ese indicador fue en permanente ascenso reflejando así la carga cada vez más pesada en las cuentas públicas de un endeudamiento vertiginoso. El temor de financistas y analistas del establishment a la declaración de un default en un eventual tercer gobierno de CFK es bastante prejuiciosa. La política económica de Cambiemos derivó en la actual situación de insolvencia; no fue provocada por el populismo. El default de Macri fue evitado por el FMI. El kirchnerismo en gestión de gobierno, en cambio, se convirtió en el ciclo político más pagador de deuda en términos netos desde la recuperación de la democracia. También es exagerada la aversión del mundo de las finanzas al regreso del kirchnerismo al poder por la posibilidad de una renegociación de los vencimientos de deuda, puesto que existe consenso en la city de que es una instancia que cualquiera que sea gobierno 2020-2023 deberá plantear al mercado. Pocos dudan de que para ganar un poco de margen en el manejo de la cuestión económica resulta imprescindible redefinir el cronograma de pagos de intereses y capital, incluyendo el abultado préstamo entregado por el Fondo Monetario Internacional.

Círculo vicioso

Los informes trimestrales y anuales de la deuda de la Secretaría de Finanzas permiten observar el acelerado deterioro de los indicadores de solvencia en tres años de economía macrista. A partir de la herencia del desendeudamiento, en los dos primeros hubo un incremento en el stock de pasivos externos hasta límites críticos. Se elevó además la participación de la deuda nominada en dólares, lanzando a las cuentas públicas a un estado de mayor fragilidad frente a un escenario de devaluaciones bruscas, como el que se está desplegando desde hace un año.

El impacto negativo de fuertes alzas del tipo de cambio en el cuadro de la deuda es por dos vías. Una, por la mayor exigencia de pesos, fondos que el Tesoro consigue con la recaudación impositiva, para atender el pago de intereses en dólares. Las devaluaciones derivan en el requerimiento de más pesos para comprar los dólares necesarios para cumplir con esos compromisos. La segunda, por el empeoramiento del indicador de solvencia deuda/PIB, debido a que una devaluación mantiene constantes los pasivos en moneda extranjera mientras que se deprecia el Producto medido en dólares. Este deterioro refleja que la deuda representa una proporción mayor de la suma de riquezas en bienes y servicios generadas en un año, lo que implica una pérdida de solvencia económica.

La mayor carga de intereses (más pesos para comprar dólares), en el actual programa económico auditado por el FMI –el principal acreedor institucional–, implicará un ajuste más fuerte en el resto de los rubros del gasto público. Los recortes buscarán liberar recursos para pagar los servicios de la deuda. Esa dinámica del ajuste en las cuentas fiscales ya se está verificando y el ministro de Hacienda, Nicolás Dujovne, lo festeja.

En el primer trimestre del año se registró un superávit primario (diferencia entre ingresos y gastos corrientes) de 10.347 millones de pesos, saldo conseguido por una reducción del gasto público en términos reales de 14 puntos porcentuales respecto al mismo período de 2018. Ese saldo se convierte en déficit cuando se agrega el resultado financiero (pagos de intereses de la deuda), que fue muy negativo al pasar de 91.523 a 114.782 millones de pesos.

Este comportamiento de la economía macrista (más deuda y en dólares con megadevaluación que exige más ajuste) consolida un horizonte recesivo que, a la vez, complica la capacidad de repago de la deuda por la merma de recursos fiscales y la caída del PIB. Este es el círculo vicioso de la insolvencia al que fue arrojada la economía.

Datos duros

Además de aumentar la dolarización de la deuda, la administración de los pasivos externos por el macrismo acortó el perfil de vencimientos, concentrando más presión sobre las finanzas públicas. Los interrogantes acerca de la posibilidad de la declaración de un nuevo default aparecieron por la acumulación de vencimientos de intereses y capital en los cuatro años del próximo gobierno, en especial en los dos primeros. El monto necesario para atender esos compromisos con el sector privado (sin incluir organismos internacionales ni el sector público) suma unos 42 mil millones de dólares en 2020-2021.

Otras cifras oficiales exhiben en forma categórica la extrema fragilidad financiera:

- La deuda bruta de la administración central ascendió a 332.192 millones de dólares a fin de 2018, equivalente al 86,2 por ciento del Producto Interno Bruto. En 2015, la deuda era de 240.665 millones de dólares, el 52,6 por ciento del PIB. En realidad, el monto era menor: 222.703 millones, pero para ese año el macrismo incluyó en el informe 17.962 millones de los buitres.

- Del total de la deuda a fin del año pasado, 148.054 millones correspondían a acreedores del sector privado y 57.950, a organismos multilaterales.

- La deuda en dólares era el 76,4 por ciento del total, subiendo siete puntos porcentuales desde 2015.

- Como se mencionó, en 2020 los vencimientos de capital de la deuda con el sector privado suman unos 18 mil millones de dólares más 8500 millones de intereses, mientras que en 2021, por ambos conceptos, totalizan 15.500 millones de dólares.

- La vida promedio de la deuda bruta bajó a 7,3 años, cuando era de 7,8 años en 2015 y de 11,0 años en 2010.

- La deuda en moneda extranjera como porcentaje de las reservas era de 381,4 por ciento a fin de 2018, y como proporción de las exportaciones se incrementó a 331,2 por ciento desde el 212,6 por ciento de 2015 y desde el 110,2 por ciento de 2011. Este último indicador refleja que la generación de dólares por el comercio exterior no exhibe mucho dinamismo. Con los últimos datos de la balanza comercial ha quedado probado otra vez que las fuertes devaluaciones no fomentan las exportaciones. El tipo de cambio se duplicó en un año y las ventas al exterior bajaron 5 por ciento en el mismo período.

Riesgo país

La economía macrista no sólo no incentivó el ingreso de dólares de inversiones extranjeras, sino que tampoco favoreció la generación de dólares por exportaciones. Con una fuga de capitales que se ha incrementado en estos años, sin favorecer las condiciones para la entrada de dólares, cuando se cierran las puertas del endeudamiento externo, la crisis se precipita.

Cualquier análisis riguroso alejado del fundamentalismo M, con esas cifras llega a la conclusión de que el riesgo de default aparece con la administración Cambiemos. La situación es más impactante porque la herencia fue con desendeudamiento. Fue el FMI que rescató a la economía macrista de la cesación de pagos luego de que en marzo del año pasado Wall Street le cerrara el grifo de dólares. A las pocas semanas de ese portazo se precipitó la corrida cambiaria, con un Banco Central al comando de Federico Sturzenegger que dilapidó miles de millones de dólares sin saber cómo estabilizar el mercado cambiario. La incapacidad de esa conducción del BCRA para enfrentar una corrida derivó en el abrazo desesperado al FMI. El entonces ministro de Finanzas Luis Caputo pasó luego a manejar el Central, en especial su mesa de dinero a partir de la aureola de genio de las finanzas. Gestión que terminó en otro estrepitoso fracaso con la liquidación de miles de millones de dólares, en esta oportunidad de los entregados por el Fondo Monetario, sin poder estabilizar el mercado. El primer acuerdo con el FMI se malogró, Caputo fue despedido por la directora gerente del organismo internacional, Christine Lagarde, y se suscribió de apuro un segundo acuerdo por un total de 57 mil millones de dólares.

Este recorrido es útil para contextualizar la actual debacle financiera con la feroz corrida contra los activos argentinos (acciones y títulos públicos) y alejarse de análisis vulgares que explican el riesgo país en 1000 puntos por la competitividad electoral de CFK. Ese indicador en valores record del gobierno de Macri tiene su origen en la elevada fragilidad de la economía. Se encuentra en nivel de default, instancia que, como se precisó arriba, fue postergada por el préstamo extraordinario del FMI. A medida que se va acercando el momento en que se agotarán esos dólares, que será el año próximo, y sin síntomas de recuperación de la economía, los grandes bancos y fondos de inversión internacionales decidieron adelantarse a ese acontecimiento y empezaron a desprenderse de acciones y bonos argentinos.

La caída de las cotizaciones de los títulos públicos tiene como contrapartida la suba del riesgo país, indicador cuya denominación es EMBI (Emerging Markets Bonds Index) y es calculado por el JP Morgan-Chase. Que sea de 1000 puntos implica que si el Gobierno quisiera emitir deuda en la plaza internacional debería ofrecer una tasa de casi el 13 por ciento anual, cota elevadísima que impide el acceso al financiamiento voluntario del mercado de capitales.

Trampa

Los dólares del Fondo tenían la misión de ganar tiempo con la expectativa de conseguir la reapertura del crédito del mundo de las finanzas globales. Pero el tic-tac de ese reloj avanza y el macrismo no exhibe capacidad de reacción para mejorar las condiciones económicas que permitirían entusiasmar a los financistas. Poco hace el Gobierno en ese sentido si el último comunicado oficial anunciando las medidas económicas comienza con: “Creemos que, habiendo empezado a estabilizar la cuestión cambiaria…”, y a los pocos días irrumpe una nueva fase de una corrida demoledora que ya se extiende por más de un año.

La extensión de este descalabro permite descartar que la competitividad electoral de CFK sea el motor de la liquidación de acciones y bonos argentinos. La huida se está concretando por la manifiesta ineptitud del macrismo para el manejo de la coyuntura económica. Ahora dejan trascender que están pidiendo al FMI la autorización para poder vender más dólares. A la vez, el Fondo exige mejorar la recaudación impositiva, castigada por el ajuste fiscal, a través de la suba de retenciones. Funcionarios de Hacienda y del Banco Central estaría negociando también un crédito puente con bancos internacionales, entre ellos el británico Barclays.

Resulta interesante la comparación de los niveles récord del riesgo país en los gobiernos de Cristina y de Macri. En el primero, el máximo fue poco más de 1950 puntos, en un marco internacional muy desfavorable, con la crisis financiera global precipitada a partir de 2008, con acoso de los fondos buitre y el juez Thomas Griesa ejerciendo una presión asfixiante hasta bloquear el pago de los intereses de la deuda, y con un muy resistido régimen de control cambiario. En el otro, los 1000 puntos se dan con una administración pro mercado, aliado subordinado a Estados Unidos, que pagó todo y más a los buitres, se endeudó, liberó el mercado cambiario y desreguló totalmente el ingreso y egreso de capitales especulativos, y entregó el manejo de la política económica al Fondo Monetario Internacional.

Ambas contextos son diametralmente opuestas, pero la respuesta de Wall Street, finalmente, ha sido la misma: huir de acciones y bonos argentinos.

Cuando se limpian las interpretaciones simplistas, como el lanzamiento del libro de CFK o el riesgo político de una derrota del oficialismo, y se empieza a analizar al mundo de las finanzas con sus propias reglas, que no son otras que obtener ganancias especulativas generosas y rápidas, se facilita la comprensión de situaciones que desorientan a muchos, como las razones de la actual debacle.

No es la centralidad política que preserva CFK pese al hostigamiento judicial que padecen ella y su familia, sino el fracaso de Macri, tanto en la gestión económica como en mantener cohesionada una alianza política, que explica el pulgar para abajo de lo que se denomina mercado. Por eso el mundo de las finanzas presiona para que Macri sea desplazado por la gobernadora María Eugenia Vidal como candidata a presidente por el oficialismo. Sin ninguna otra consideración política, como cuál puede ser el destino de Cambiemos en la provincia de Buenos Aires sin su figura electoral más taquillera, y sin estar seguros de que ella termine siendo la más votada para presidente, lo que necesitan las fieras de Wall Street es otra “historia” para volver a apostar por activos argentinos. La de Macri ya las desilusionó.

La alianza macrismo-radicalismo está así en una trampa. Tomar decisiones según el humor de los financistas es disparatado en términos políticos. Pero como en el gobierno de Macri la hegemonía es ejercida por las finanzas internacionales, desafiarlas tiene como consecuencia el actual descalabro de las cotizaciones de acciones y títulos públicos. O sea, por uno u otro sendero, el proyecto político de Macri está acorralado.