En días pasados INEGI presentó un nuevo producto, se trata de las estadísticas sobre valor agregado de exportación de la manufactura global (VAEMG) para el periodo 2003-2012. El VAEMG se define como “el valor añadido por una economía a los productos de exportación, los cuales son parte de un proceso de producción global, que se llevan a cabo a lo largo de diferentes países y como parte de los nuevos procesos de producción inmersos en las cadenas globales de valor” (INEGI dixit). Para la medición del VAEMG se consideraron dos aspectos: la participación de las manufacturas en las cadenas globales de valor y los arreglos de producción que utilizan dichas empresas. El VAEMG se calcula como la suma del consumo intermedio de origen nacional más el valor agregado bruto.

La información es relevante para situar la participación de la manufactura mexicana en el proceso de segmentación de las cadenas de valor a nivel mundial; proceso profundizado desde principios de la década de los ochenta, inicialmente en cadenas como la autopartes-automotriz, la electrónica y la hilo-textil-confección (Piore y Sabel 1984; Dussel Peters 2010). Es importante señalar que una cadena de valor se define como el “amplio rango de actividades involucradas en el diseño, producción y comercialización de un producto” (Gereffi 2001). La cadena se fragmenta en distintos procesos del proceso productivo, dando lugar a una dispersión geográfica de esos segmentos, generando con ello, la aparición de complejas redes inter e intra empresa y de estructuras de control, las cuales representan fuertes barreras a la entrada para empresas y territorios.

Las citadas barreras a la entrada de las empresas trasnacionales líderes de las cadenas globales y su respectiva racionalidad en la búsqueda por elevar su rentabilidad por una parte, y la respuesta específica desde los territorios (a nivel macroeconómico, microeconómico e institucional), contribuyen a explicar el tipo específico de inserción de empresas y territorios a la dinámica global, con sus consiguientes repercusiones en términos de encadenamientos productivos, empleos, salarios, inversión, etc. Por ejemplo, si el proceso descrito empuja a las manufacturas en un país determinado a participar en segmentos de bajos niveles de generación de valor agregado (v. gr. ensamble de partes/componentes), mientras los segmentos de diseño y fabricación de partes/componentes (de mayor valor agregado) tienen verificativo en otros países, el resultado derivará entre otras cosas, en el debilitamiento de encadenamientos productivos internos, bajos niveles de ocupación e inversión, etc.

En 2008 del total de exportaciones mexicanas de bienes y servicios, el 76.6 por ciento corresponde a exportaciones de la industria manufacturera mexicana. De dicho subtotal, el 71.1 por ciento corresponde a exportaciones de las manufacturas globales, del cual, el valor agregado de la manufactura mexicana hacia el resto del mundo corresponde al 36.9 por ciento. Desde otra perspectiva, el 26.6 por ciento de la producción de la industria manufacturera mexicana forma parte de las cadenas de valor globales, es decir, es producción que participa de alguna manera en segmentos de las cadenas globales sea como proveedor de insumos, sea como diseñador, sea como ensamblador, etc. De ese 26.6 (INEGI la nombra producción manufacturera global), un 36.9 por ciento corresponde al VAEMG. Es importante señalar que la participación del VAEMG como parte de la producción manufacturera global se elevó 2.4 puntos porcentuales en 9 años al pasar de 40.7 a 43.1 por ciento entre 2003 y 2012. De los elementos que integran al VAEMG el consumo intermedio de origen nacional creció a tasas promedio anual de 7.2 frente a un 4.5 por ciento del valor agregado bruto, con ello, bien pudiera hablarse de que en 9 años mejoraron en alguna medida los encadenamientos productivos hacia atrás de las manufacturas globales con proveedores locales.

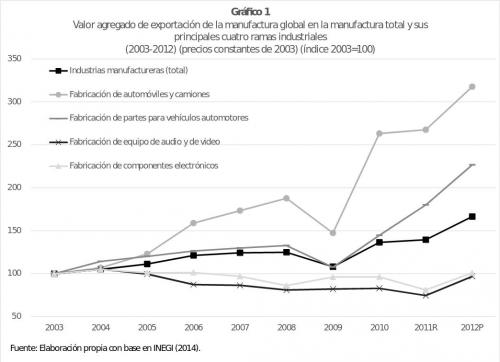

Pero tal conclusión se debe tomar con cautela, pues el VAEMG está muy concentrado en unas cuantas ramas, de hecho, entre 2003-2012 de un total de 86 ramas industriales, apenas 4 explicaron el 62.8 por ciento del valor agregado de exportación generado por las manufacturas globales. De éstas, las dos primeras forman parte de la cadena autopartes-automotriz (automóviles/camiones y partes para vehículos automotores) y explicaron el 47.4 por ciento del VAEMG, mientras las siguientes dos forman parte de la cadena de la electrónica (componentes electrónicos y equipo de audio y video) y explicaron el restante 15 por ciento. Es interesante observar que desde 2003 y particularmente desde 2009 (con la crisis económica mundial), las dos ramas de la cadena autopartes-automotriz elevaron notablemente su valor agregado de exportación con tasas de crecimiento promedio anual superiores al 28 por ciento entre 2009-2012. Mientras, en el caso de las ramas de la cadena de la electrónica, el indicador permaneció sin cambios entre 2003-2012 (ver gráfico 1).

En suma, las estadísticas sobre VAEMG son relevantes para comprender por qué el crecimiento de 10 por ciento de las exportaciones manufactureras mexicanas entre 1993-2012 no se ha traducido en crecimiento económico impulsado por las exportaciones (en el mismo periodo el PIB manufacturero creció apenas al 2.4 por ciento).

Samuel Ortiz Velásquez. Coordinador de la Revista Digital Economía Mexicana en Números

http://economiamexicanaennumeros.blogspot.mx/