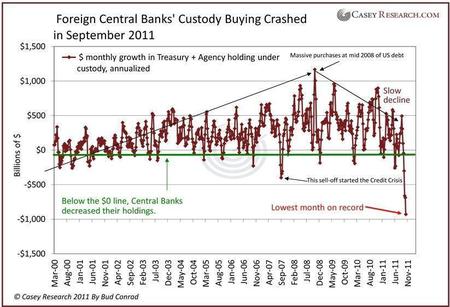

Concretamente, el LEAP/E2020 anticipa la desaparición de 30.000 millardos de activos-fantasmas a comienzos 2013 (2) y la aceleración, durante los años 2012, del proceso de fragmentación del mercado financiero mundial (3) en tres grandes zonas monetarias cada vez más inconexas: Dólar, Euro, Yuan. Estos dos fenómenos se realimentan. En particular, será el motivo de la desvalorización en el 30% de la moneda estadounidense durante 2012 (4), como lo anunciamos en abril último (

GEAB N° 54 ), enmarcado en una fuerte reducción de la demanda de USD y de la intensificación de la crisis de deuda pública estadounidense. A finales de 2011 se podrá ver, según lo previsto, al detonador de las deudas públicas europeas activar la explosión de la bomba estadounidense.En este GEAB N° 59 analizamos en detalle esta nueva fase de la crisis así como la próxima intensificación de la crisis de deuda estadounidense. Por otra parte, comenzamos a presentar, como lo anunciamos en los GEAB precedentes, nuestras anticipaciones sobre el futuro de Estados Unidos durante el período 2012-2016 (5). Comenzando por un aspecto fundamental de las relaciones euro-estadounidense (y en forma más general del mundo tal como lo conocemos desde el 1945), al saber la relación militar estratégica Estados Unidos-Europa: consideramos que en 2017 el último soldado estadounidense habrá dejado el suelo de la Europa continental. Finalmente, el LEAP/E2020 presenta sus recomendaciones; este mes: divisas, oro, jubilaciones por capitalización, sector financiero, materias primas.

En este comunicado público hemos decidido presentar los elementos que determinan la próxima escalada de la crisis de la deuda de Estados Unidos, mientras hacemos un balance de las consecuencias de la cumbre de la Unión Europea a fines de octubre y de la cumbre del G-20 en Cannes.

Como lo venimos anticipando desde hace varios meses, la cumbre del G20 de Cannes resultó ser un fracaso total, desde su nacimiento no ha tomado absolutamente ninguna medida significativa, revelándose incapaz de abordar los temas relacionados con el cambio de sistema monetario internacional, de la reactivación de la economía mundial y de la reforma de la gobernanza global. Si la cuestión griega ocupó un lugar durante la cumbre, es en parte porque no tenía ningún contenido.

George Papandreou, le permitió a los líderes del G20 « hacer como si» Grecia hubiera interrumpido su trabajo (6) cuando en realidad les permitió ocultar, en parte, su incapacidad para definir una agenda común.Paralelamente las decisiones de la cumbre de la Unión Europea, en la semana previa al G-20, muestran ahora oficialmente la aparición de Eurolandia (dotada particularmente de dos cumbres específicas cada año (7)) que hacen valer, de facto, su primacía en las decisiones en el seno de la Unión (8). La presión de la crisis también permitió, en pocos días, reforzar las capacidades políticas de Eurolandia que progresa encaminada a una mayor integración (9), previa a toda evolución positiva hacia el mundo post crisis (10).

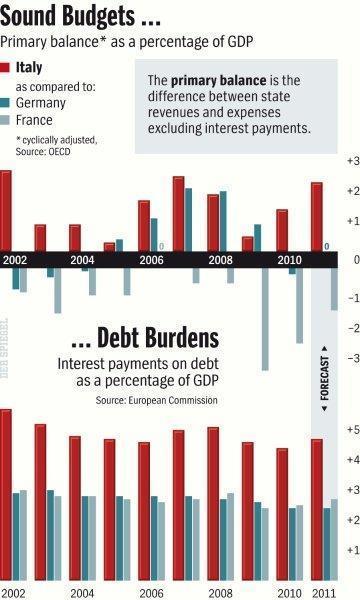

Italia ha conseguido finalmente desembarazarse de un líder típico del mundo pre-crisis caracterizado por su «bling-bling», su mercantilismo, su relaciones sin escrúpulos con el dinero, su autosatisfacción tan recurrente como infundada, su influencia mediática, su euro-criticismo recurrente y su nacionalismo de pacotilla (12), y desde luego su libido desbordante. ¡Las escenas de alegría en las calles italianas muestran que no todo es malo en la crisis sistémica global! Como lo indicáramos en el GEAB precedente, creemos que 2012 será el año de transición para Eurolandia, año de transición que permitirá empezar la construcción del mundo de mañana…. y no solamente sufrir el colapso del mundo pre-crisis.

El Reino Unido está, sencilla y definitivamente « fuera » de las reuniones de Eurolandia (13). Y otros países miembros de la Unión, externos a la Eurozona, se han reagrupado nuevamente detrás de Eurolandia negándose a sostener la proposición británica de un derecho a veto de los 27 sobre las decisiones de Eurolandia. La deriva del Reino Unido experimenta, así, un aceleramiento ilustrado por el aumento de las tentativas de los euro-escépticos británicos (que son generalmente soldados de infantería de la City (14)) para intentar reducir tan pronto como sea posible el máximo de lazos con la Europa continental (15). Lejos de ser una prueba del éxito de su política, es al contrario una confesión del fracaso completo (16): después de veinte años de continuos esfuerzos, no pudieron romper el proceso de integración europea, éste recomienza mejor bajo la presión de la crisis. Ellos tratan de « soltar las amarras » por temor (fundado, por otra parte (17)) de ver al Reino Unido diluirse en Eurolandia a fines de esta década (18).

En el fondo, se trata de una desesperada huida hacia adelante, como Will Hutton señala en un artículo de notable lucidez aparecido en The Guardian del 30/10/2011, sólo puede conducir el Reino Unido a la ruptura con una Escocia que quiere reivindicar no sólo su independencia (19) sino que su anclaje europeo, y en una situación socioeconómica de mercado financiero offshore sin protección social (20° ni base industrial (21): ¡en resumen, ¡un Reino – (Des)Unido a la deriva (22)!

Y al estar Estados Unidos, su aliado, en un estado tan desesperante, la deriva puede eternizarse para mayor desgracia del pueblo británico que se muestra cada vez más agresivo con la City. Hasta los ex-combatientes están empezando a unirse al movimiento « Occupy the City (23) »: ¡visiblemente, sobre este punto, hay una convergencia asombrosa de puntos de vista entre Eurolandia y el pueblo británico!

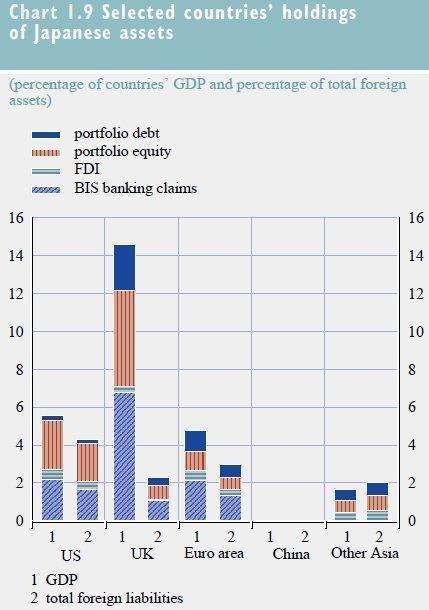

Como consuelo, los financieros británicos podrán decir que poseen la mayor proporción de activos públicos japoneses fuera de Japón… pero cuando el FMI advierte, cada vez más firmemente, a Japón sobre el riesgo sistémico de su deuda pública que supera el 200% del PBI (24), ¿es un consuelo?

Este fracaso previsible de la « supercomisión », que sólo refleja la parálisis total del sistema político federal estadounidense, va a tener consecuencias inmediatas y muy inoportunas: una nueva serie de degradación de la calificación de crédito de Estados Unidos. La agencia china Dagon abrió el fuego al confirmar que nuevamente bajaría esta calificación en caso que la « supercomisión » fracase (28). S&P probablemente le bajará un punto y tanto Moody’s como Fitch no tendrán otra elección que ponerse en sintonía ya que le habían dado una tregua hasta fines de año condicionado a los resultados de la reducción del déficit público. A este paso, para tratar de diluir la información negativa para Estados Unidos, es muy probable que haya una tentativa de volver a lanzar la crisis de la deuda pública hacia la Eurozona (29) bajando la calificación de Francia para debilitar el Fondo Europeo de Estabilización Financiera (30).

Todo esto presagia un fin de año muy animado para los mercados financieros y monetarios que conllevará conmociones violentas en los sistemas bancarios occidentales y para todos los poseedores de Bonos del Tesoro estadounidenses. Pero más allá del fracaso de la «supercomisión» en reducir el déficit federal, es toda la pirámide de la deuda estadounidense la que va a ser auscultada nuevamente, en un contexto de recesión mundial y, por supuesto, Estados Unidos con: caída de los ingresos fiscales, continuación del aumento de la cantidad de parados y en particular de quienes que han dejado de recibir una compensación (31), prosecución de la caída de los precios de los bienes inmuebles…

¿Qué puede proponer Estados Unidos después de un fracaso de la « supercomisión »? No mucho, de hecho, especialmente en un año electoral. Por una parte porque ha sido creada porque el resto no funcionaba; por otra, porque la cuestión no pasa tanto por la cantidad sino por la capacidad de emprender una reducción significativa en el tiempo. El fracaso de la « supercomisión » será percibido justamente como la incapacidad de Estados Unidos para afrontar el problema del déficit.

En cuanto a la cantidad, un cálculo rápido enviado por uno de los lectores estadounidenses del GEAB permite comprobar hasta que punto los « esfuerzos » de reducción presupuestaria contemplados actualmente son ridículos con relación a las necesidades:

Si se consideramos el presupuesto federal de los Estados Unidos como el de una familia, las cosas se aclaran. Basta con quitar 8 ceros para tener un presupuesto con algún significado para un ciudadano:

-Renta familiar anual (impuestos sobre los ingresos): + 21 700

-Gastos familiares (presupuesto federal): + 38 200

-Nuevas deudas sobre la tarjeta de crédito (nueva deuda): + 16 500

-Saldo de la deuda anteriores de la tarjeta de crédito (deuda federal): + 142 710

-Reducciones presupuestarias ya realizados: – 385

-Objetivo de reducción presupuestaria de la supercomisión (por un año): – 1 500

Como se puede fácilmente comprobar, la « supercomisión » (como el Congreso en agosto pasado) no se pone de acuerdo para reducir en un 10%…. el aumento anual de la deuda federal. Porque se trata de esto, a diferencia de Europa, que en pocos meses, inventa nuevos mecanismos y reduce fuertemente sus gastos y su futura deuda (33), Estados Unidos continúa hundiéndose a toda velocidad en una deuda creciente. Por otra parte, para el semestre que viene, Washington prevé emitir T-Bonds por 846 millardos de USD, es decir el 35 % más que el último año en la misma época (34).

Así en agosto todavía aparecía como un « intocable » en la cumbre de Wall Street; y sin embargo él se equivocó totalmente sobre la evolución de los acontecimientos. Él creyó que el mundo anterior continuaba y que, como « siempre », los acreedores privados serían reembolsados « a su debido tiempo ». El resultado: pérdidas enormes y una quiebra que hace perder mucho dinero a sus clientes y pone a 1.600 empleados en la calle (38).

Anunciamos en el GEAB precedente que entrábamos en la fase de diezmado de los bancos occidentales. Esta fase ya ha empezado y los clientes de todos los operadores financieros (bancos, seguros, fondo de inversiones, fondo de pensión (39)) deben de ahora en adelante cuestionarse la solidez de estas instituciones. Y como lo muestra el caso Corzine, no debe suponerse que porque estas instituciones o sus dirigentes son conocidos y dotados de una sólida reputación, son más sólidas a priori que otras (40). No es el buen conocimiento de las reglas del juego financiero de ayer (sobre la que se basa su reputación) lo que cuenta ahora, es la aptitud que comprende que las reglas del juego cambiaron lo que se hizo determinante.

Notas: (1) Que se asciende a más de 45.000 millardos de USD solamente con Estados Unidos, Japón, el Reino Unido y Eurolandia.

(2) Cuanto más se agrava la crisis, más son los activos-fantasmas. Este proceso continuará hasta que se llegue a una relación activos financieros/activos reales compatibles con un funcionamiento socioeconómico sustentable, probablemente alrededor de las ratios de los años 1950/1970.

(3) Enganchado con la crisis de la deuda griega que se traduce, en particular, en una liberación rápida del sistema financiero de Eurolandia del Dólar. El hecho de que este se ha iniciado originalmente por Wall Street y la City con el objetivo de “romper” la Eurozona sólo ilustra una vez más, por un lado, la ironía de la historia, y por otro el hecho que cuando una época se termina, todas las acciones de los protagonistas del mundo que desaparece se vuelven, in fine, contra ellos.

(4) Hasta Financial Times ahora reconoce que el USD está más frágil que el EUR. Fuente:

FT, 04/11/2011(5) Nuestras anticipaciones sobre la Unión Europea y Eurolandia formarán parte de una próxima entrega del GEAB.

(6) Lo único que fue perturbado seriamente por Grecia es el plan de comunicación del presidente francés Nicolás Sarkozy que pensaba hacer de las cumbres, europea y del G20, un doble trampolín para intentar recobrar credibilidad de los franceses. Ahora bien, en tal sentido, fue un doble fracaso: lejos de haber resuelto la crisis griega, como lo había anunciado por televisión, en vísperas de G20 le explotó en la cara nuevamente; en cuanto al G20, un resultado nulo califica a su organizador: ¡cero!, el LEAP/E2020 aprovecha esta ocasión para confirmar su anticipación del 15 de noviembre de 2010 (

GEAB N°49 ) y mantiene que el candidato de la UMP (Sarkozy u otro) no estará en la segunda vuelta de la elección presidencial francesa de 2012 que se dirimirá, entonces, entre el candidato del PS, François Hollande, y la candidata de la Frente Nacional, Marine Le Pen.(7) No podemos dejar de observar que son los encargados de tomar decisiones a nivel europeo (

Mario Monti, ex comisario europeo, Italia y Lucas Papademos, ex vicepresidente del BCE, Grecia), en Grecia e Italia, los que toman las riendas del poder dedicándose nuevamente a la integración acelerada de la Eurozona lo cual incluye el plano político. Esta situación, por otra parte, reforzará la urgencia de reformas institucionales democráticas para la gobernanza de Eurolandia, porque los pueblos no aceptarán otro año más un proceso del que son sólo espectadores. Hay que señalar que la mayoría de los ciudadanos alemanes, franceses, italianos, españoles,… no encontraron muy aberrante la propuesta de referéndum griego sobre las medidas anticrisis, contrariamente a sus dirigentes. Sin darse cuenta, George Papandreou, probablemente ha estimulado en gran medida la demanda de un futuro referéndum sobre la gestión trans-Euroladia para 2014/2015. Sobre este tema ver el artículo de publicado Franck Biancheri publicado el 06/10/2011 en el Forum Anticipolis.(8) El Reino Unido paga el precio por ello (volveremos en este GEAB), ve su marginalización confirmada y reforzada: perdió toda capacidad de influencia sobre Eurolandia. Por otra parte, signo de los tiempos, Nicolás Sarkozy se permitió reprender violentamente a David Cameron diciéndole que los dirigentes de la zona Euro estaban hartos de oírle dar sus consejos para la buena gestión del Euro mientras que está fundamentalmente contra la divisa europea. Nicolas Sarkozy sólo es fuerte con los débiles, ¡lo cual indica que « fuerza » de Cameron cayó muy bajo! Fuente:

AlJazeera, 24/10/2011(9) Fuente:

Business Week, 14/11/2011(10) Esto no quiere decir que el LEAP/E2020 considera que la situación es buena en Eurolandia, toda la Unión Europea ya entró recesión (como Estados Unidos, por otra parte), el desafío de la reducción de la deuda pública queda abierto aunque las herramientas se multiplican para tratar el problema (incluido nuevas quitas de deudas públicas) y porque la cólera popular (así como en otra parte la del resto del mundo) está intensificándose, en todo caso, en los países donde ninguna alternativa política creíble parece posible. Fuentes:

Le Monde, 17/10/2011; Libération, 18/10/2011; La Tribune, 07/11/2011; ANSA, 08/11/2011; Spiegel, 11/11/2011; Les Affaires, 10/11/2011(11) Una premier histórica. Fuente:

Spiegel, 07/11/2011(12) Ambas tendencias van generalmente juntos a casa de los líderes políticos: su euro-escepticismo es sobre todo un recubrimiento ideológico de una realidad mucho más con los pies en la tierra: su voluntad de seguir utilizando su poder como se les ocurra en su país. Desde Vaclav Klaus de la República Checa a los euro-escépticos conservadores en el Reino Unido hasta el recurrente euro-criticismo de Berlusconi y la euro-escéptica élite de Suecia, tiene un gran tema común: vamos a hacer lo que queremos en nuestro país y no vengan a perturbar a nuestros ciudadanos con las ideas de otros lugares. Para conseguirlo frente a la opinión pública, basta con cambiar el majestuoso « nosotros » por el « nosotros » colectivo, y ¡hacer que la gente crea que es su propio poder el que desafía a la integración europea! Y esto funciona bien en general: miremos actualmente la cantidad de ciudadanos que con razón se indignan por la ausencia de debate democrático sobre los mecanismos financieros implementados a nivel de Eurolandia para administrar la crisis y que protestan contra Europa acompañando a los líderes euro-escépticos de su país mientras que no tienen ninguna idea de cómo funcionan estos mismos mecanismos en su propio país. Tomemos el ejemplo de Francia, donde los que denuncian el trabajo de los bancos privados en el proceso de la deuda de los Estados Unidos desde el Tratado de Maastricht, ¡sin saber que es el caso en Francia desde 1973!

(13) Fuente:

Spiegel, 31/10/2011(14) Una « City » que David Cameron describió como asediada por Eurolandia. De paso, esta declaración del primer ministro británico confirma que, entonces, hay una guerra entre la City y el Euro contrariamente a lo que dicen los medios de comunicación anglosajones. Fuente:

Telegraph.telegraph.co.uk/news/worldnews/europe/eu/8854542/David-Cameron-London-is-under-constant-attack-from-Europe.html, 28/10/2011(15) Fuente:

Telegraph.telegraph.co.uk/news/worldnews/europe/eu/8856974/Whitehall-officials-urgently-review-Britains-EU-membership.html, 28/10/2011(16) Fuente:

Guardian.guardian.co.uk/commentisfree/2011/oct/23/andrew-rawnsley-conservatives-europe-referendum, 23/10/2011(17) Según LEAP / E2020, el fracaso programado de « British

Sonderweg » hará, de aquí al 2020, que Inglaterra siga los caminos de la Escocia y del País de Gales que se negarán a seguir este “camino que no lleva incluso en ninguna parte”…ni siquiera a Estados Unidos! Por otra parte, hasta en medios de comunicación de masa euro-escéptico como Telegraph, donde la calidad de los análisis llega a contrabalancear bastante a menudo la ideología, somos bien obligados a comprobar que en caso de fracaso de Eurolandia, el Reino Unido será arrastrado a una crisis todavía más grave que la actual. Fuente: Telegraph, 09/11/2011(18) Este histerismo británico frente a la integración de Eurolandia (llamada en el otro lado de Canal « la crisis del Euro») está ilustrado por los fantasmas delirantes publicados los grandes medios de comunicación, mezclando nostalgia de la victoria de 1945 con un sentimiento de vulnerabilidad sin precedentes de Gran Bretaña. El eje francoalemán que se transforma en una máquina de guerra antibritánica. ¡En el género, el artículo publicado 31/10/2011 en

Daily Mail es un « must »! Y hasta el Telegraph no puede resistir titular el 22/10/2011 sobre el « nuevo imperio europeo ».(19) El ex jefe del ejército británico llamó a abrir el debate sobre el potencial de las futuras fuerzas armadas escocesas en la perspectiva del referéndum sobre la independencia previsto para 2 – 3 años. Fuente:

GoogleNews, 18/10/2011(20) Y con un desempleo masivo y una juventud abandonada a si misma sin educación, trabajo ni perspectiva de futuro. Fuentes:

Guardian, 14/11/2011; Telegraph, 14/11/2011(21) Fuente:

Telegraph, 01/11/2011(22) Que continúa por otra parte declinando rápido respecto al hit-parade de las economías más importantes del planeta. Brasil está a punto de sobrepasar al Reino Unido este año. Y al agravarse la crisis financiera, la decadencia de la City se reducirá muy fuertemente el tamaño de la economía británica que es dependiente de este centro financiero mundial. Fuente:

Telegraph, 31/10/2011(23) Fuente:

Guardian, 12/11/2011(24) Para recordar, la deuda pública de Italia es solamente igual al 120 % de su PBI. Fuente:

Ahram, 12/11/2011(25) Fuente:

New York Times, 08/11/2011(26) Fuente:

Newsdaily, 03/11/2011(27) Además de la ausencia de China de ese proyecto, el anuncio se funda en una declaración de intenciones sin ninguna base detallada, postergando los aspectos concretos para más tarde. Pero se « promete – jura »: que dentro de un año, existirá esta unión aduanera. ¡Los guiones de las películas de Hollywood son a menudo poco realistas, pero esto se parece mucho a un cuento de hada!

(28) Fuente:

Guardian, 12/11/2011(29) Hasta las voces más moderadas, como Jean-Pierre Jouyet, presidente de la Autoridad francesa de los Mercados Financieros, reconocen ahora que hay una guerra entre el Dólar y el Euro. Fuente:

JDD, 12/11/2011(30) Esto tendrá como consecuencia, por orden de importancia creciente: reducir todavía más las perspectivas electorales para Nicolás Sarkozy, acelerar la integración financiera y fiscal de Eurolandia y hacer avanzar la idea de un gran préstamo público eurolandés para librarse, de una vez para siempre, de los mercados financieros anglosajones. Esta última opción, según nuestro equipo, será puesta práctica el primer semestre de 2013. Detallamos su naturaleza en otro un próximo GEAB.

(31) Su salida del sistema de desempleo ayuda a hacer creer en una mejora en este frente. No volveremos sobre la « fiabilidad » de las estadísticas estadounidenses del paro ya que lo hicimos ya ampliamente en varios GEAB. Dos hechos se imponen: el último año, para la misma época, el 75 % de los parados fueron indemnizados mientras que hoy solamente el 48% solamente; más de 26 millones de estadounidenses entran en lo sucesivo en la categoría de las personas subempleadas (un récord histórico). Fuentes:

CNBC, 05/11/2011; Business Insider, 20/10/2011(32) Estos fenómenos son siempre súbitos porque son esencialmente psicológicos

(33) Salvo en Francia donde Nicolas Sarkozy que con su primer ministro François Fillon continúa degradando las finanzas públicas, proliferando medidas de « medias tintas » sin eficacia de largo plazo con la esperanza de que le sirvan para su reelección. ¡Hay un Berlusconi en este hombre! La Comisión Europea hizo sonar la alarma a este respecto.

(34) ¡Es tres veces la totalidad de las deudas públicas de Grecia antes de descuento! Fuente:

ZeroHedge, 01/11/2011(35) Fuente:

New American, 05/08/2011(36) Otro punto común entre Barack Obama y Nicolas Sarkozy, dos representantes del mundo pre-crisis: su intimidad con el sector financiero. Fuentes:

Le Monde, 22/10/2011; Minyanville, 04/11/2011(37) Y esta quiebra muestra que todo continúa igual que antes 2008 en Wall Street, a pesar de las supuestas medidas de control del sector financiero adoptados por las autoridades estadounidenses. Este asunto va a tener un impacto político profundo en el contexto electoral de 2012 en Estados Unidos. Fuentes:

CNBC, 01/11/2011, USAToday, 18/10/2011(38) Fuente:

FINS, 11/11/2011(39) Por ejemplo,

ABP, el fondo más importante de pensión de los Países Bajos, deberá reducir sus pagos a los jubilados a causa de las pérdidas de estos últimos meses. Es una consecuencia muy concreta de la desaparición de los « activos-fantasmas ».(40) Comprobamos por otra parte una creciente inquietud entre los inversores de las sociedades financieras de New York y Londres. Fuente:

Huffington Post, 12/11/2011